«Битва титанов» на Олимпе — устоит ли call wall на 5000 в SP500?

Итак, на этой неделе может случиться очередная развязка в стиле Санта-Барбары, и американский рынок может начать новый тренд, или ускорить текущий. В очередной статье постараюсь разобраться с тем, что же всё-таки нам предстоит увидеть?

График.

Начну, как всегда, с графического отображения текущих дел. SPY

SPY

SP500 преодолел на позапрошлой неделе исторический максимум, и теперь уверенно рвётся на Олимп, где на отметке в 5000 располагается так называемый call wall. Пока что тренд смотриться очень уверенно, и трактовать разворот «вот прям сейчас» не приходится.

Графики, в целом, штука скучная, и порой просто неинформативная. Предлагаю сегодня не смотреть на них очень долго, ведь вы и так всё прекрасно знаете — волатильность на минимальных отметках, индекс доллара растёт вместе с рисковыми инструментами. Ну, и всё в таком роде. Предлагаю перейти к изучению более интересных факторов.

Общая коньюнктура.

Настроения на рынке, прямо скажем, ну очень развесёлое. Fear & Greed

Fear & Greed

Участники рынка находятся в состоянии тотальной покупки, что и трактует нам этот чудный индикатор. SPYV vs SPYG

SPYV vs SPYG

Косвенное подтверждение тотальной жадности на рынке можно получить со стороны соотношения Value-компаний к Growth-компаниям. С октября прошлого года, когда начиналось ралли Санты, участники рынка покупали более надёжные и качественные компании. Но сегодня, все они исчерпали свой потенциал роста, и участники рынка перешли к panic buy — скупают какие только возможно акции роста. Стоимость страховки

Стоимость страховки

В это самое время, когда народ покупает всё и по любой цене, стоимость страховки на рынке находится на своих минимальных отметках — put-опционы, их стоимость, находится на поддержке. Чувствуете этот странный запах? Да, это именно оно — пахнет жаренным.

Сезон отчётности.

После краткого экскурса в текущее положение дел переходим к водным процедурам… Тьфу, переходим к сезону отчётности американских компаний.  Результативность

Результативность

Уже отчитавшиеся компании показывают один из самых худших сезонов отчётности — только 65% компаний показывают циферки лучше ожиданий. Это довольно грустные новости для продолжения роста. Да и такие гиганты как TSLA с INTC показали себя не с лучшей стороны. Неделя отчётности

Неделя отчётности

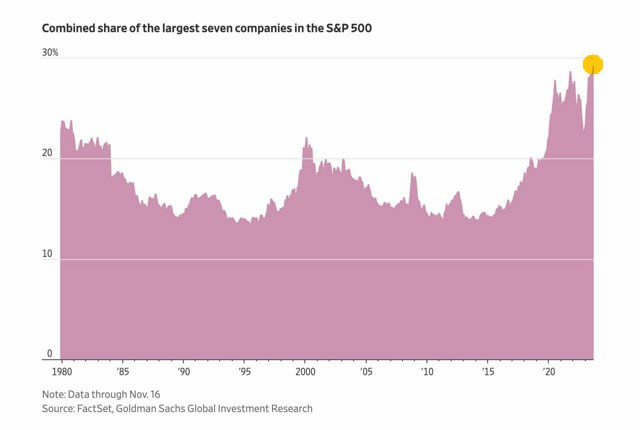

На этой неделе нас ждут данные по самым весомым в индексе компаниям — AAPL (NASDAQ:AAPL); AMZN (NASDAQ:AMZN); GOOG; MSFT; AMD (NASDAQ:AMD); Meta (NASDAQ:META) (запрещённая в РФ организация).  Вес компаний

Вес компаний

Полагаю, о влиянии этих компаний на движение всего рынка в целом не нужно говорить что-то дополнительное, ведь они составляют до 30% в индексе широкого рынка. Участники рынка будут очень остро реагировать на каждую запятую в этих отчётах.

FOMC meeting.

Да, что уж там отчётнось bigtech-компаний на этой неделе, нам ещё ФРС расскажет о своих взглядах на текущее положение дел в экономике. Дата заседания

Дата заседания

В эту среду, 31 января в 22:30 по Мск, состоится очередная пресс-конференция ФРС, на которой J.Powell расскажет нам все необходимые подробности. Как всегда, буду вести это событие в прямом эфире у себя в телеграм-канале, ссылку на который вы можете найти в описании моего профиля здесь, на investing. Всех жду в прямом эфире 😉

Так вот, и чего же ожидает рынок на текущем заседании? Fed decision

Fed decision

Общий консенсус находится на отметке в 5,5%, т.е. на том, что ставку будут удерживать. Оно и понятно, даже 5,5% уже и так дорого для американской экономики. Ну а что там, за горизонтом событий? Fed decision 2

Fed decision 2

Рынок закладывает первое снижение ключевой ставки уже в мае этого года — первомай обещает быть интересным. Но случится ли это? — вот самый главный вопрос, ответ на который мы должны услышать в эту среду.

Выводы.

Рынок сегодня растёт лишь на жадности, основанной на рыночной динамике последних месяцев, и на ожиданиях того, что сезон отчётности всё-таки затащит рынок куда-нибудь повыше. Да, конечно же, все ждут начала смягчения монетарной политики уже в мае, оттого так жадно и страстно жмут кнопочку buy.

Но, ситуация пока что показывает несколько иную развязку. Ситуация в красном море, приводящая к росту стоимости товаров, включая нефтяные котировки, рост показателей американской экономики, что говорит нам о том, что паночка ещё не помэрла — именно эти факторы могут повлиять на решение ФРС о продолжении удержании ключевой ставки на текущих отметках, ведь инфляционное давление может повториь сценарий 70-ых годов, и возобновить свой рост. В таком случае, настрояния участников рынка сильно поменяются в обратном направлении, а учитывая высоту, на которой они сейчас находятся, падение будет жестоким и скоротечным. Лично я пока что вижу такой сценарий более вероятным.

Будет это так, или нет, узнаем уже совсем скоро, на этой неделе. Ну а пока я рекомендую вам защитить свои прибыли и текущие позиции в рынке, ведь такое скопление событий обычно не проходит мимо депозитов расточительных участников рынка. Всегда сохраняйте свой риск- и мани-менеджмент, и холодынй рассудок.